Автор: Цветан Цеков

Как се реши кипърският проблем и какво общо има той с нас?

След дълги пазарлъци и след като разрушиха офшорната слава на острова, тройката кредитори отпусна спасителен заем от 10 млрд. евро.

Облагане на депозити няма да има – но само на депозити, които са под 100 хил. евро. Границата от 100 хил. евро беше възприета още преди пет години, когато се даваха гаранции за депозити в еврозоната и ЕС заради световната финансова криза.

Освен това втората по големина банка на Острова на Афродита – Laiki Bank, ще бъде банкрутирана и всъщност от нея ще бъдат набрани 4.2 млрд. евро, които ще се явяват условие по външния заем. Целта е да се позволи на Кипърската народна банка да оцелее. Част от активите на Laiki Bank ще отидат под формата на ликвидност към Кипърската народна банка. Споразумението включва създаването на т.нар “добра банка” и “лоша банка”, като в лошата ще се отделят токсични активи.

Точно идеята за „лоша банка“ или „банка-болница“, може да ни се наложи да взаимстваме от островитяните.

Но нека караме поред.

Докато замразените ни доходи ги яде инфлацията /по последни данни в годишен еспект тя е 3.2%/, монополните цени – на горива, ел. и топлоенергия, както и вода, продължават да ръстат.

Да се разхвърлят по схема или поголовно пари е най-глупавото нещо, което новият финансов министър и „стар“ централен банкер Калин Христов няма да позволи. Това значи инфлация, която лесно изяжда с лек лаг във времето това, което се потребява без да е произведено. Добре, че Валутният борд е заключил печатницата за пари.

За да станем по-богати значи трябва да произведем повече богатство. За това икономиката трябва да бъде оздравена, да заработи. Фирмите обаче са ошмулени, нямат пари за оборотни средства. Този всекидневен капитал от поне 3 века насам идва от банките. Последните обаче ги е страх и искат свръхобезпечения от фирмите, за които заемите стават неизгодни, а изискванията – неизпълними.

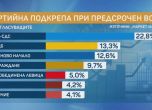

Страхът у кредиторите е осезаем и то с основание. По последни данни и през първия месец на 2013 г. е продължило нарастването на лошите и преструктурираните кредити у нас. Те са се увеличили с 56.6 млн. лв. (0.6%), като обемът им е достигнал 9.7 млрд. лв. Като дял от общите кредити лошите вече са 22.6 процента. Трендът върви натам всеки четвърти лев, взет назаем никога да не се върне в собственост на банката, която го е дала.

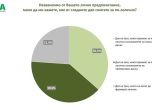

Положението е следното: от една страна, българските банки са сравнително стабилни, няма системен риск, въпреки високите нива на лошите кредити. От друга страна има замрял бизнес, които чака по-добри времена. Депозитите на домакинствата са 34.635 млрд. лв. в края на януари 2013 г. и нарастват с 10.9 процента спрямо същия месец на 2012 г. показва последната статистика на БНБ. Но това не са спестени средства, а пари от фалирал среден и дребен бизнес или замразени фирми. При което на улицата са изхвърлени нови безработни. Които, пък, само за последните четири години, са се увеличили с половин милион души.

Порочен кръг

Един от способите той да се разбие е в създаването на т. нар. „банка-болница“, която да поеме проблемните активи на кредитните институции. Външен заем за това, а не за вдигането на пенсии и заплати, би бил разумен подход за изваждането на българската икономика от кризата.

Така ще се освободи един ресурс от почти 10 млрд. лв., с който ще се даде тласък на кредитирането в страната. Това, заедно с рязкото намаление на риска, ще доведе до понижение на цените на заемите и паричният поток отново ще се ускори. Фирмите ще започнат да изчистват задълженията помежду си и да инвестират, създавайки нови работни места. Потребителското търсене ще започне да расте, както и чуждестранните инвестиции.

Що за банка е това?

Още през есента на 1995 г. у нас е правен опит за създаване на такава. Тя трябваше да извади лошите кредити от държавните „Стопанска“ и „Минералбанк“ и да ги спаси от застигналия ги година след това фалит.

Тогава се говореше за опита от март 1991 г. на Чехословакия, която създава банка болница. Консолидачни банка поема от баланса на четири големи банки несъбираеми кредити в размер на 110 млрд. чешки крони (14.08 млрд. долара).

Сега отново имаме примери. В края на миналата година закъсалата Испания направи “El banco malo” (Лошата банка). Тя носи името “SAREB”–обединение за управление на активи от банковото преструктуриране, които абсорбират/поглъщат токсични активи, свързани с продажбата на недвижими имоти притежание на банките. Предвиденото време да се ликвидира тази наличност от собствености е 15 години.

Държавата ще контролира между 40% и 50% от капитала на “лошата банка” чрез инжектиране на публични средства. Акционери на тази банка ще бъдат кредитни институции, застрахователни дружества и инвестиционни фондове. Частни инвеститори не могат да бъдат нейни акционери.

Такива банки има в Щатите, Швеция, Германия, но те бяха създадени в самото начало на кризата без толкова шум.

Преди месец Словенският парламент одобри закон за създаване на т.нар. "лоша банка" ("bad bank"- структура за ликвидация на лошите активи).Тя ще откупи от словенските банки необслужвани активи за 6 милиарда евро.

Банките ще прехвърлят в новата структура съмнителните си кредити, които държавата ще трябва да вземе под своя гаранция.

Какво чакаме? Служебният кабинет едва ли може да бъде активен в това направление, защото ще трябва законодателна инициатива, каквато той няма при липсата на парламент. Но нека поне се говори.

Моля, регистрирайте се от TУК!

Ако вече имате регистрация, натиснете ТУК!

08.04 2013 в 17:30

Този коментар е скрит заради нарушаване на Правилата за коментиране.

08.04 2013 в 15:50

Този коментар е скрит заради нарушаване на Правилата за коментиране.

08.04 2013 в 12:08

Този коментар е скрит заради нарушаване на Правилата за коментиране.

08.04 2013 в 10:26

Този коментар е скрит заради нарушаване на Правилата за коментиране.

07.04 2013 в 23:26

Този коментар е скрит заради нарушаване на Правилата за коментиране.

07.04 2013 в 21:16

Този коментар е скрит заради нарушаване на Правилата за коментиране.

07.04 2013 в 20:04

Този коментар е скрит заради нарушаване на Правилата за коментиране.

Йотова: Европейската комисия предложи най-рисковия бюджет за следващите седем години

ISW: Русия работи за протести срещу Зеленски

Тайно ''окръжно'' и скандал заради премахването на езиковите паралелки

Файненшъл таймс: Николай Младенов застава начело на ръководството на Газа

Файненшъл таймс: Николай Младенов застава начело на ръководството на Газа