Любомир Христов: Истината за доходността на пенсионните фондове и ощетените от тях

В началото на всяко тримесечие Комисията за финансов надзор (КФН) публикува данни за доходността на пенсионните фондове, реализирана в предходните две години. Пресата разпространява масово тази информация.

Важно е осигуреният да знае каква е доходността по партидата му, защото от нея зависи на каква пенсия може да се надява от пенсионен фонд. Пенсията зависи от натрупаните средства по партида в деня преди пенсиониране. Размерът на тези средства пък зависи от направените вноски и получената по партидата доходност.

Има пет проблема с доходността на пенсионните фондове, публикувана от КФН:

Изчисляваната от КФН доходност е подходяща за сравнение с пазарни индекси, но такова сравнение не се прави. Само в сравнение с обективен еталон е възможно да се прецени дали представянето на пенсионните фондове е добро, слабо или посредствено.

Публикува се средногодишна доходност за период от 24 месеца. Стандартните периоди за отчитане на доходност в Европа са 1, 3, 7, 10 години и по-дълъг период.

Доходността, изчислявана от КФН, се нарича коректно “доходност на пенсионните фондове”. Възниква проблем, ако “осигурените” си мислят, че това е доходността, която получават те. Доходността, получавана от осигурените, се изчислява по друг начин и не е публично известна.

Публикува се само номинална доходност, докато за осигурените е важна реалната доходност, след елиминиране влиянието на инфлацията. Така е, защото е важно не колко пенсия ще получавате, а какво можете да си купите с парите.

За оценка на това дали пенсията от универсален пенсионен фонд (УПФ) ще компенсира намалението на държавната пенсия на тези, които се осигуряват в УПФ, е важно сравнението не с пазарен индекс, а с темпа на растеж на средния осигурителен доход за страната (СОДС). Именно от този темп зависи държавната пенсия. Колкото по-висок е този темп, толкова по-висока е държавната пенсия, както и нейното намаление за тези, които се осигуряват в УПФ.

Показвам решенията на тези проблеми. Всички резултати по-долу се основават на официални данни, публикувани от КФН.

1 ) Доходността, постигана от пенсионните фондове у нас е по-ниска от пазарната.

На фигурата по-долу са изобразени стойността на един пенсионен дял на УПФ (индексът UNIDEX) , ППФ (професинални пенсионни фондове – индексът PROFIDEX) и ДПФ (доброволни пенсионни фондове индексът VOLIDEX) и стойността на портфейл-еталон със структура, подобна на тази на фондовете. Пенсионните фондове се представят значително по-зле от еталона за периода 1.07.2004-30.09.2020.

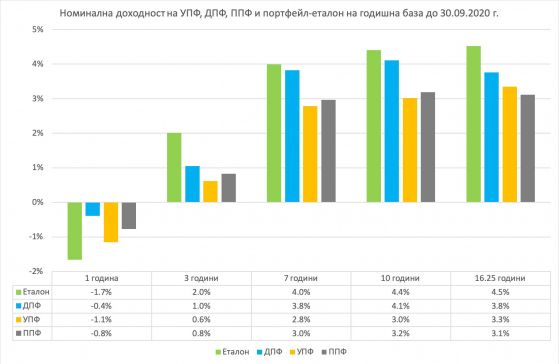

2 ) Доходността, реализирана от пенсионните фондове е по-ниска от пазарната и за последните 3, 7, 10 години, завършващи на 30.09.2020 г.

За последната година, от 30.09.2019 до 30.09.2020 г., и трите типа пенсионни фондове отбелязват спад, по-нисък от този на портфейла-еталон. Това просто скъсява изоставането им от портфейла-еталон за последните три години, но не го преодолява.

За 16 1/4 г. номиналната доходност на пенсионните фондове е 3.1 – 3.8%. Не звучи зле. Само гдето това не е доходността, получена от осигурените.

3) Вноските в УПФ растат номинално с 1.2% годишно, а не с 3%.

Каква доходност получават осигурените в пенсионни фондове е неизвестно не само на публиката, но и на регулатора КФН, на правителството и законотворците. Тази доходност докладвам до 30.06.2020 г., защото КФН ще публикува данните за 30.09 през м. ноември.

Номиналната доходност, получена по партидите на всички осигурени в УПФ за период от 16 години (до 30.06.2020 г.) е 1.2% годишно.

Това е средногодишният размер на нарастване на всяка Ваша осигурителна вноска преди да ви я намалят с таксите. Трябва да умножите всяка от вноските си по тази доходност и да отчетете броя на годините от датата на вноската до датата на пенсионирането си. Сумирате получените произведения и в резултат ще знаете колко пари ще има в партидата Ви в деня преди пенсионирането ви.

4 ) Реалната доходност на осигурените в пенсионни фондове е отрицателна. Покупателната сила на вноските им се топи.

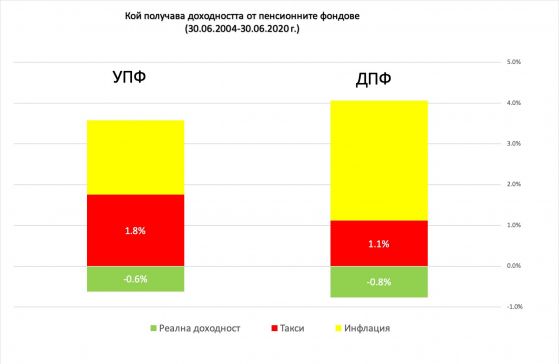

Разликата между доходността на фондовете и доходността на осигурените в тях се дължи на платените такси, а разликата между номинална и реална доходност – на инфлацията.

Положителната номинална доходност не ви компенсира за платените такси и инфлацията, затова получената реална доходност е отрицателна. Положителната доходност е за такси на пенсионните дружества, отрицателната остава за осигурените.

5 ) Две пенсии са по-малко от една,

защото доходността, която получавате по партиди, е катастрофално по-ниска от темпа, с който расте средният осигурителен доход за страната. Реалната доходност, получена от осигурените в УПФ, е отрицателна за последните една, три, седем, десет и 16 години, завършващи на 30.06.2020 г.

Какво да се прави?

Действащият Кодекс за социално осигуряване гарантира, че осигуряването в УПФ ще намали пенсионния Ви доход, докато доходността, която получавате по партидата си, е по-ниска от темпа на растеж на заплатите (средния осигурителен доход за страната). В случай че не сте се осигурявали непрекъснато върху максимален осигурителен доход и индивидуалният Ви коефициент е по-малък от 3, прехвърлете незабавно осигуряването си от УПФ в НОИ (Национален осигурителен институщ) със Заявление, подадено в Националната агенция за приходите (НАП). http://www.nap.bg/document?id=9592

Който иска допълнителна пенсия, бяга от пенсионните фондове, спестява допълнително и инвестира самостоятелно в подходящ за себе си глобално диверсифициран портфейл при ниски такси и нисък праг на инвестиране. Лесно е. Ако не знае как – да пита: lchristoff@gmail.com.

*Авторът д-р Любомир Христов е финансист, дипломиран финансов консултант от Американския колеж в Пенсилвания, съосновател на Института на дипломираните финансови консултанти и бивш член на УС на БНБ, бивш изпълнителен директор на Централния депозитар и съветник за България на изпълнителния директор на Световната банка. Д-р Христов е участвал като посредник между СБ и българското правителство при създаването на действалия до 31 декември 2014 г. пенсионен модел в България, който включва три стълба - задължително, задължително допълнително и доброволно пенсионно осигуряване.

**Редакцията е готова да публикува и други позиции по темата.